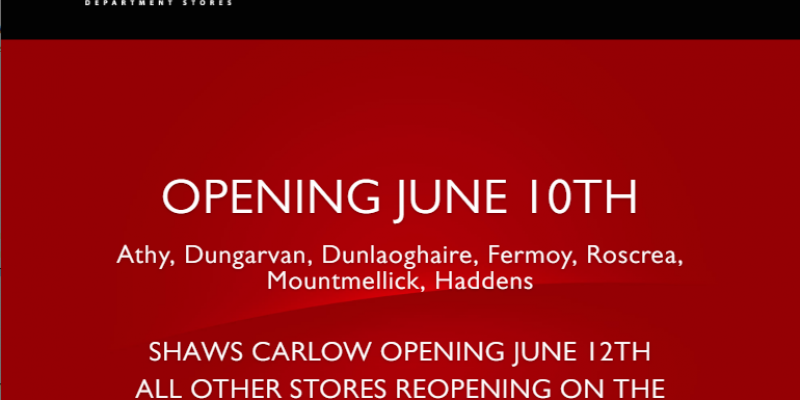

La fiscalité fait référence au droit fiscal, qui vise à prévenir la fraude des commerçants. Il veille à ce que les opérations de TVA soient déclarées et payées correctement aux autorités. La législation fiscale peut varier considérablement entre les pays qui ont adopté la fiscalisation, de sorte que pour les détaillants opérant à l’international, il peut être extrêmement difficile, coûteux et long d’assurer la conformité (lire ici en anglais). L’Italie a été le premier pays à publier une législation fiscale en 1983. Depuis lors, d’autres pays ont introduit leur propre Autorité pour le droit fiscal. Pour la plupart des détaillants, la conformité fiscale peut être matérielle ou logicielle, ou une combinaison des deux. Plusieurs pays d’Europe, d’Afrique et d’Amérique du Sud ont adopté des dispositifs fiscaux électroniques (EFD) dans leur quête pour lutter contre la non-conformité concernant les ventes et la taxe sur la valeur ajoutée (TVA) payable sur les ventes. D’autres, comme la France, exigent que le logiciel soit certifié. Un détaillant cherchant à s’installer ou à s’étendre à un pays fiscal (par exemple, l’Autriche, la Bosnie-Herzégovine, la Bulgarie, la Croatie, la République tchèque, la France, l’Allemagne, la Grèce, la Hongrie, l’Italie, la Norvège, la Pologne, la Roumanie, la Serbie, la République slovaque, la Slovénie, Suède, République Srpska, Ukraine) doivent s’assurer que leurs systèmes de vente au détail sont conformes aux normes de certification qui ont été établies par ce pays. Voyons comment la fiscalisation pourrait vous affecter, vous et votre entreprise. Types de fiscalité Dans la plupart des cas, la majorité des obligations de fiscalisation incomberont à votre fournisseur de points de vente au détail, c’est pourquoi il est si important de travailler avec un fournisseur de systèmes de vente au détail expérimenté pour vous assurer de rester conforme et de mettre en œuvre le plus rapidement possible. Selon le pays dans lequel vous opérez, vous devrez vous conformer à différentes exigences fiscales. Dans des pays comme la Pologne, la fiscalité est basée sur le matériel. Dans ce cas, un imprimeur fiscal agréé doit enregistrer les ventes sur une carte mémoire de l’appareil. Les informations fiscales sont enregistrées au moment de la vente pour être utilisées par les autorités fiscales et dans l’administration de la taxe sur la valeur ajoutée. Une approche basée sur un logiciel, par exemple en France, pourrait signifier que les commerces de détail sont tenus d’enregistrer les paiements des clients à l’aide d’un logiciel de comptabilité sécurisé certifié ou de systèmes de point de vente certifiés conformes aux exigences de la norme NF525, toutes les transactions financières et liées au système étant signées et enregistrées numériquement. La signature peut impliquer divers éléments tels que le numéro de reçu, la date et l’heure de la transaction, le montant et la TVA. Les données doivent être soumises à l’administration fiscale sur demande dans un format simple et lisible. La certification exige également que la documentation sur le TPV soit soumise à l’administration fiscale sur demande, avec la documentation utilisateur fournie en français tandis que la documentation technique est en français ou en anglais. Ce qu’il faut prendre en compte lors de la mise en œuvre de la fiscalité Que vous envisagiez de traiter vous-même la fiscalisation ou que vous en discutiez avec votre fournisseur de point de vente, les règles de fiscalisation varient non seulement d’une frontière géographique à l’autre, mais il peut également y avoir des règles différentes qui s’appliquent à différents aspects de votre activité de vente au détail. Modes de paiement – Les exigences de fiscalisation varient selon les options de paiement. Demandez-vous donc si vous accepterez des espèces, un crédit ou d’autres types de paiement. Industrie du commerce de détail – La fiscalité varie également d’un secteur à l’autre. Par conséquent, si votre équipement comprend un café ou un restaurant en magasin, vous devrez peut-être suivre des règles différentes. Commerce unifié – bien qu’il soit avantageux de mettre en place des systèmes connectés, vous devez être conscient que le commerce en ligne et hors ligne peut également être soumis à des réglementations différentes. Pourquoi choisir Eurostop? Lorsque vous travaillez sur différents marchés ou sur plusieurs canaux, le suivi des processus fiscaux sans assistance peut être coûteux, prendre du temps et également laisser place à des erreurs de conformité. C’est pourquoi il est important de choisir un fournisseur de matériel et de logiciels expérimenté, certifié et capable de répondre à toutes les exigences fiscales nécessaires. En tant que l’un des principaux experts en logiciels de point de vente au détail, Eurostop est équipé pour fournir des services de fiscalisation aux détaillants dans un certain nombre de pays, ayant mis en œuvre pour les détaillants internationaux tels que Trespass, Joseph et Margaret Howell. France : En In France, la loi fiscale oblige les entreprises à investir dans des logiciels certifiés pour enregistrer les transactions. La loi de finances (article 88 n° 2015-1785 du 29 décembre 2015 de finances pour 2016 (1)) a été introduite pour lutter contre la fraude fiscale et empêcher les modifications ultérieures du dossier électronique de base. le système est inviolable et expliquez comment cela est résolu. Le respect des règles est vérifié par un audit réalisé par un certificateur, comme Infocert ou le LNE. Il existe deux possibilités pour préparer le système d’enregistrement pour le marché français, soit par une certification par une entité de certification approuvée, qui demande une documentation sur l’ensemble du système de point de vente, l’utilisateur et une description des procédures internes. Ou par le biais d’une auto-déclaration à l’administration fiscale, dans laquelle le fournisseur de logiciel doit prouver par une documentation détaillée que le système de point de vente est conforme aux lois fiscales.A noter qu’en France, il n’est pas nécessaire de remettre un ticket de caisse au client contrairement à d’autres pays. Et lors des contrôles de l’administration fiscale, il est demandé de générer et de fournir une exportation spécifique pour la France au contrôleur. République tchèque: la législation fiscale en République tchèque exige un logiciel certifié capable de transmettre les données de